大家都知道存退休金的重要性,用工作期間賺到的工作收入,維持退休後長達20~25年可能沒有收入時的生活支出。根據國際貨幣基金(IMF)四月份最新公布預測,台灣通貨膨脹率上修至2.3%,通膨似乎成為退休金規劃上的重大變數。

很多人退休後會遇到的問題:如果已經存到一筆退休金了,應該把這筆錢放銀行定存就好,還是繼續投資呢?把錢放銀行可能是最保險的一種方式,如果50歲退休,以目前三年期定存利率1.115%,如果退休金1000萬,一年才只有11萬,根本無法抵抗通貨膨脹(2.3%)。

退休理財需要做投資配置嗎?

退休資產配置 是美國人在準備退休金時普遍會討論到的,常見的退休資產配置比例是股票佔60%,公債等比較安全的債券佔40%。根據2018年西班牙的研究,正確的投資配置可以讓退休「零失敗」,也就是退休金不會見底!

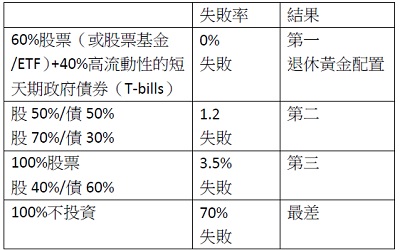

西班牙研究假設平均62歲才退休,假設退休後有30年要過,引用退休4%法則,第一年開始提領退休金的4%來用,之後再按物價上漲率每年提高一點提領率以維持生活品質,各種股債配置比例的失敗率。根據研究顯示,不論配置多少,失敗率都在3.5%以下,但完全不投資失敗率達70%。

各種退休理財-資產配置的失敗率

資料來源:2018年10月 西班牙納瓦拉大學“退休金「水桶策略」是不是最好的方式?

退休金如何透過理財規劃撐到90歲?

根據常見474法則,旺財伯伯準備好一筆1000萬元退休金,每年從中提領4%作為生活費,等於每年有40萬(1000萬 x4%)可使用;剩下的960萬元,將60%配置在年化報酬率7%的股票、40%配置在年收益率為4%的債券。

- 股票投報率:7% (股票報酬率) x 0.6 (股配置比例) = 4.2%

- 債券投報率:4% (債券報酬率) x 0.4 (債配置比例) = 1.6%

兩者相加報酬率為5.8%,等於每年有55.68萬 (960萬x5.8%)的收益,也就大於每年40萬(4%提領率)的生活費,這樣的操作策略可以讓退休金用之不竭。前提是「每年的資產投報率要大於每年的提領率(4%)」。

當旺財伯伯以60:40分配在股票、債券,經過一段時間後,隨著股票市場持續上漲,債券市場下跌,會造成股票的投報率愈來愈高,若持續向股票偏離,波動風險也會隨之提高;反之,若是債漲、股跌,投資組合持續向債券偏離,太過保守的狀況會使成效不佳,甚至達不到目標4%的提領率。為避免類似的極端狀況,因此投資組合需要做「再平衡」,否則會失去原先預期的效果。舉例來說,在股市大漲的情況下,原先設定的股市7%報酬率,有可能增至10%;債券的報酬率可能因股市上漲,報酬率由4%下降至2%。

對於退休族來說,股市風險相對債市高,因此配置比例不宜過高。474法則概念是建議退休金投入年報率7%的股市中,但股市波動度大,年領7%收益不確定性高,需要加上債券平衡波動風險,只要能達到超過4%報酬率的投資配置,就達成474法則的精神,讓退休金能夠維持永續。

退休資金與資產配置的好選擇

母子基金是資產配置的一種變化型操作,同時考慮了單筆投資與定期定額機制,將單筆資金投入母基金,透過母基金定期定額轉申購子基金,退休族可用此工具達成退休金投資追求超過4%報酬的目標。

由於母基金以穩健標的做選擇,例如平衡型基金或收益基金,符合資產配置的概念。當市場下跌,可以提供保護,母基金也會在下降趨勢中持續轉申購一部分配置到積極股票型基金的部位;當市場向上時,母基金漲幅可能不如積極的股票型基金,但仍比只放現金來的有效率,整體的投資部位也有機會提升報酬。

以群益母子基金為例,選擇較保守的組合: 收益組合基金當母基金100萬,子基金選創新科技基金每月轉申購3萬,經過五年,可得36.34%的報酬,達成每年超越4%的報酬目標,退休族能輕鬆享受愜意的第二人生,又不須擔心退休金放現金被通膨侵蝕的難題。

資料來源:Bloomberg、群益投信整理,資料日期:2017/1/2~2021/12/31,圖示:群益母子基金投資,假設2017年1月2日首次申購母基金1,000,000元,每月10日固定從母基金轉申購至群益創新科技基金30,000元,以上僅為歷史資料模擬投資組合之結果,不代表本投資組合之實際報酬率及未來績效保證,不同時間進行模擬操作,其結果亦可能不同。本公司所作任何投資意見與市場分析資料,係依據資料製作當時情況進行分析判斷,本公司已力求資訊之正確與完整,惟文中之數據、預測或意見恐有疏漏或錯誤之處,或因市場環境變化而變更,投資標的價格與收益亦將隨時變動,恕不保證其完整性。

【延伸閱讀】

加入群益投信 LINE 官方帳號,獲得第一手市場資訊、優惠、最新理財講座資訊!

聯絡我們

聯絡我們