退休有三層支柱,勞保退休金為退休的第一個支柱,勞保破產的話題不是新聞,是大家相當關注焦點。根據勞動部最新勞保財務最新精算報告顯示,勞保破產時間將從 2026 年延後兩年至 2028 年,由於勞保潛藏的負債高達近11兆,讓年輕世代憂心的是,勞保保費越繳越多,但未來可能越領越少。到底勞保為什麼會破產?勞保破產到底意味著什麼?我的退休金要怎麼辦?。

勞保破產原因為何?

勞保破產要從台灣的退休基金的缺口擴大談起,退休基金缺口最主要的原因是人口結構快速改變,所造成保費收入減少但支出增加。

人口結構改變是全世界的趨勢,主要分成高齡化、平均餘命延長以及少子化、生育率下降。根據國家發展委員會資料顯示,台灣是人口老化最快速的國家之一,預計 2025 年邁向超高齡社會。加上因為醫療技術進步,死亡率下降、平均餘命延長,導致老年人口比率加速增加。由於退休人口比例上升,各項政府保險的年金給付因此增加。此外,1980年來台灣的出生率持續下降,未來青壯年人口減少,各項社會保險基金的繳保費人數下降。在給付面持續增加的狀況下,繳保費的人數不斷下降,退休基金的財務面臨嚴峻的挑戰。

勞保破產時間的預計年限?

勞動部勞保局 自2009 年定期聘請的精算師製作的《勞保財務精算評估報告》,自 2017 年出現「所繳勞保保費(也就是保費收入)」少於「領給付(也就是保費支出)」的狀況以來,連續 4 年都入不敷出。自 2017 年起差距越來越大,最新精算報告可見,「勞保費率與精算所需之平衡費率嚴重失衡」以及「勞保費率調整速度過於緩慢」是造成勞保收支出現嚴重缺口的主因,2023勞保的潛藏負債高達 10.3 兆。

|

勞保收支嚴重失衡(單位:億元) |

||||

|

年度 |

期初 |

總收入 |

總支出 |

收支 |

|

2021 |

7,624 |

4,308 |

4,772 |

-464 |

|

2022 |

7,683 |

4,295 |

5,106 |

-811 |

|

2023 |

7,473 |

4,289 |

5,374 |

-1,085 |

|

2024 |

6,664 |

4,288 |

5,795 |

-1,507 |

|

2025 |

5,394 |

4,284 |

6,059 |

-1,774 |

資料來源:《勞保財務精算評估報告》

先準備好退休金缺口,就免擔心勞保破產會怎樣!

台灣即將在2025年邁入超高齡社會,目前國人的平均壽命為80.9歲,隨著醫療進步,未來的壽命會愈來愈長。以平均壽命做假設,如果60歲退休,退休金至少要準備到80歲,較為保險。退休後,至少要準備20年的退休生活費,將每年預估的支出×20(年),再扣除手中可支配的現金流,就可以粗估還欠缺的退休金缺口。

【退休金缺口公式】

預估退休所需生活支出-退休可支配現金流=不足的退休金缺口

根據行政院公布 109年家戶支出統計, 65歲以上家戶平均支出為59萬元,也就是退休後每月要支出約5萬元,1年總生活費約為60萬元,換算成20年總共花費為1200萬元;勞工在退休後,僅可從勞保加勞退拿到每個月約2.5~3萬元的退休金(以投保三萬元計算),且未來年金改革後,勞工領到的數字可能更少,不足以支付退休生活需求。根據中華民國退休基金協會統計分析,民眾須每月準備2萬元以上,20年可能需自行準備500~600萬的退休金才足夠支付退休生活所需。

|

109年家戶收支單位:戶;人;元 |

||||

|

年齡 |

戶數 |

平均每戶人數 |

可支配所得 |

消費支出 |

|

35--39 |

151,901 |

2.64 |

666,102 |

596,910 |

|

40--44 |

189,472 |

2.77 |

670,175 |

594,297 |

|

45--54 |

356,860 |

2.46 |

667,117 |

581,263 |

|

55--64 |

366,667 |

2.17 |

662,861 |

576,198 |

|

65 及 以 上 |

510,032 |

2.01 |

635,508 |

590,547 |

資料來源:行政院主計處

勞保破產怎麼辦? 母子基金投資自備退休金

為免除準備退休的焦慮,每個人及早開始,都能透過以下「聰明投資神器」,輕鬆準備退休金:

- 小資最愛: 日日扣與定時定額

經濟前景難預測,我們都想要買在低點,賣在高點,但難就難在何時才是正確判斷,判斷買賣是一項高深莫測的工作,誰也無法保證正確,但如果有一個規則或是執行鐵規,加上執行很簡單,並可以大大降低因判斷的損失。每月投資1千元起到數十萬都能輕鬆投入,享受長期複利效果,時間是最大的本錢!

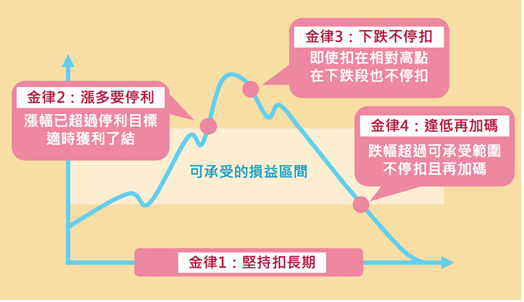

定期定額最重要的事不是「判斷」,而是「紀律」。遵守定額4大金律,拉高投資勝率。小錢也能有累積與放大財富的功效。

資料來源: 群益投信

- 錢滾錢養大財富:母子基金

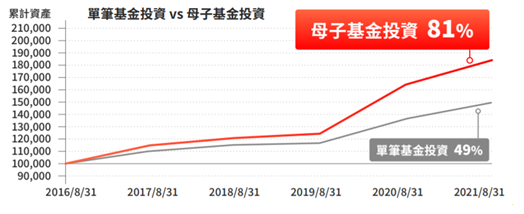

手上有10萬元以上資金,擔心市場波動風險,還可透過母子基金投資,一筆錢同時享有單筆與定額雙重效益,自動執行基金養基金的循環,幫您養大退休金池! 小群與小益同時在2016 年 8 月 - 2021 年 8 月,用10萬元進行投資,分別使用母子基金與單筆的方式,結果小群的報酬率是小益的1.6倍,可見母子基金用基金養基金的效益。

|

|

小群 |

小益 |

|

工具 |

母子基金 |

單筆 |

|

|

母:群益多重資產組合基金 子:群益創新科技基金, 20% 停利 投入金額 10 萬元,5 年後為 181,780 元 |

單筆基金:群益多重資產組合基金 投入金額 10 萬元 5 年後為 $149,229 元 |

|

總報酬 |

81% |

49 % |

資料來源:Bloomberg、群益投信整理,資料日期:2016/8/31~2021/8/31,圖示:群益母子基金投資,假設2016年8月31日首次申購母基金100,000元,每月6日固定從母基金轉申購至群益創新科技基金3,000元,以上僅為歷史資料模擬投資組合之結果,不代表本投資組合之實際報酬率及未來績效保證,不同時間進行模擬操作,其結果亦可能不同。本公司所作任何投資意見與市場分析資料,係依據資料製作當時情況進行分析判斷,本公司已力求資訊之正確與完整,惟文中之數據、預測或意見恐有疏漏或錯誤之處,或因市場環境變化而變更,投資標的價格與收益亦將隨時變動,恕不保證其完整性。

加入群益投信 LINE 官方帳號,獲得第一手市場資訊、優惠、最新理財講座資訊!

聯絡我們

聯絡我們